Взгляд таможенных органов и судов на дивиденды в контексте их включения в таможенную стоимость товаров

09.08.2023 г.

4 августа 2023 года Арбитражный суд Белгородской области принял решение по делу № А08-12115/2021 о правомерности включения в таможенную стоимость товаров сумм дивидендов, уплаченных импортером в адрес своего учредителя, одновременно выступающего продавцом товаров.

Подробнее об обстоятельствах дела, выводах суда и перспективах развития судебной практик по данному вопросу читайте в нашем обзоре ниже.

Обстоятельства дела

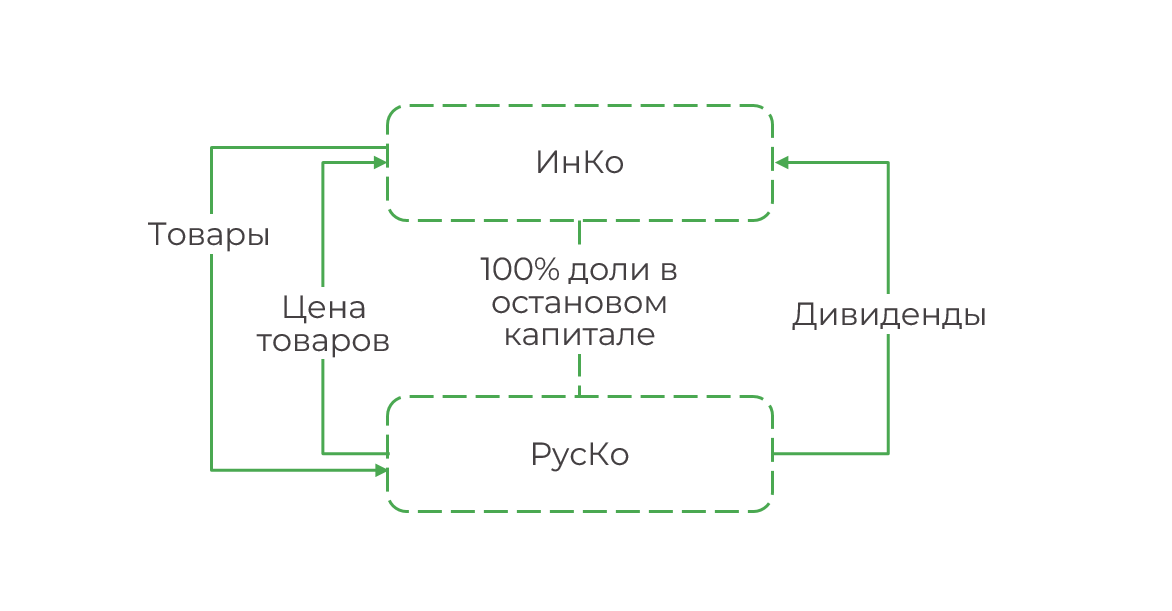

По результатам таможенной проверки таможенный орган пришел к выводу о том, что суммы дивидендов, выплаченные российским импортером в адрес своего иностранного учредителя, подлежат включению в таможенную стоимость товаров, поставленных от такого учредителя.

Вывод таможенного органа основывался на следующих фактах:

1. Внешнеторговая цена на проверяемые товары на 15% ниже средних внешнеторговых цен на аналогичные товары.

Интересно: факт разницы в ценах установлен региональной торгово-промышленной палатой в рамках экспертизы, назначенной таможенным органом при проведении проверки. Таможенный орган не раскрывает, на основании каких сведений эксперт сделал соответствующее заключение.

При этом в судебном решении не содержится сведений о проведении самим таможенным органом анализа поставок идентичных или однородных товаров, равно как и об обеспечении права импортера предоставить доказательства, подтверждающие, что цена товаров определена на основе объективных экономических факторов.

2. Источником выплаты дивидендов является чистая прибыль импортера, основная доля которой приходится на результаты торговли ввезенными товарами.

По мнению таможенного органа, в описанных обстоятельствах дивиденды представляют собой дополнительное начисление, подлежащее добавлению к цене товаров для целей определения таможенной стоимости, а именно:

«часть дохода, полученного в результате последующей продажи ввозимых товаров, которая прямо причитается продавцу» (пп. 3 п. 1 ст. 40 Таможенного кодекса ЕАЭС)

Суд первой инстанции, признавая решение таможенного органа правомерным, отмечал следующее:

1. Из правовой позиции Верховного Суда РФ[1] по вопросу включения сумм дивидендов в таможенную стоимость товаров следует, что дивиденды могут включаться в таможенную стоимость товаров, если:

- дивиденды представляют собой чистую прибыль от реализации товаров, ввезенных в рамках внешнеэкономического контракта, сторонами которого являются импортер и учредитель;

- импортером не предоставлены доказательства, подтверждающие соответствие стоимости сделки с ввозимыми товарами их действительной стоимости (как опровержение наличие признаков манипулирования элементами таможенной стоимости).

2. Опровержение наличия признаков манипулирования таможенной стоимостью является обязанностью импортера.

3. Доказательствами соответствия стоимости сделки с ввозимыми товарами их действительной стоимости могут служить:

- документы и сведения о ценообразовании, которое применялось при экспорте товаров в Россию;

- расчет себестоимости и прибыли в отношении приобретенных товаров, в котором раскрываются слагаемые наценки, образующие «цену продажи».

Указанные сведения и документы импортером не предоставлены, в этой связи суд пришел к выводу о том, что все «условия» для включения дивидендов в таможенную стоимость товаров соблюдаются.

Интересно: в целях подтверждения отсутствия влияния взаимозависимости на цену товаров импортером предоставлены:

- на этапе возражений на акт таможенной проверки: исследование и расчет рыночного интервала рентабельности по контролируемым сделкам, выполненное независимым экспертом. Оценка данному доказательству в тексте судебного решения не приведена.

- на этапе судебного разбирательства: расчет себестоимости и прибыли в отношении приобретенных товаров, запрошенный у продавца. Данное доказательство оценено судом как несостоятельное ввиду отсутствия в нем ведений о элементах, формирующих цену продажи товаров при экспорте.

Перспективы

Решение суда по делу № А08-12115/2021 продолжает негативную практику, которая начала формироваться после рассмотрения Верховным судом дел № А40-20125/2021, А09-1751/2021, А09-1129/2021.

Примечательно, что Верховный суд по сути сформулировал «условия», указывающие на необходимость включения дивидендов в таможенную стоимость товаров, которые прямо не определены таможенным законодательством. Вместе с тем Верховный суд не раскрыл «критерии» для доказывания и (или) опровержения таких «условий».

В этой связи таможенные органы и суды по своему усмотрению формируют практику, которая ввиду объективных причин складывается консервативно.

Кроме того, особо интересным в данном деле представляется довод таможенного органа о том, что удовлетворение требований импортера повлечет «фактическую поддержку компании учредителя зарегистрированной на территории Европейского союза, который объявил экономическую войну с Российской Федерацией».

Несмотря на то, что судом не дана прямая оценка указанной позиции таможенного органа, сам факт ее наличия в тексте судебного решения представляется рисковым для складывающейся практики судебных споров с таможенными органами компания, штаб квартиры которых находятся в «недружественных» юрисдикциях.

Мы рекомендуем импортерам заблаговременно оценить риски включения дивидендов в таможенную стоимость товаров и подготовить документы, подтверждающие отсутствие фактов манипулирования элементами таможенной стоимости, принимая во внимание позиции судов.

Чем мы можем помочь?

- Оценка необходимости и рисков включения дивидендов в таможенную стоимость ввозимых товаров. Предоставление рекомендаций и стратегии по минимизации рисков.

- Оказание поддержки при включении дивидендов в таможенную стоимость (включая подготовку КДТ).

- Полное или частичное сопровождение Компании в рамках таможенных проверок.

- Представление интересов Компании на досудебной и судебной стадиях обжалования.

Авторы:

- Владислава Грицкова, младший менеджер Б1, группа таможенного регулирования и международной торговли

Показать ссылки

-

[1] Определения Верховного суда РФ от 02.12.2022 № 310-ЭС22- 8937 по делу № А09-1129/2021; от 02.12.2022 № 310-ЭС22-9639 по делу № А09-1751/2021; № 305-ЭС22-11464 по делу А40-20125/2021

НОВОСТИ

Посмотреть все

Обзор судебной практики по вопросу освобождения от уплаты таможенных платежей в отношении временно ввезенных запасных частей, установленных на воздушное судно, осуществляющее международные перевозки

7 июля 2023 года Арбитражным судом Московского округа принято решение по делу, в рамках которого рассматривался спор об отказе таможни в предоставлении льготы по уплате таможенных платежей в связи с тем, что временно ввезенные запасные части, установленные в РФ на воздушное судно, покинули территорию ЕАЭС в составе такого воздушного судна.

28.07.2023

Судебная практика по таможенным спорам: переклассификация товаров и взыскание доначисленных платежей за их счет

Арбитражным судом удовлетворено требование таможенного органа об обращении взыскания таможенных платежей на товары, собственником которых является конечный российский покупатель.

24.11.2022

Развитие судебной практики: включение роялти за использование ноу-хау в производстве и «агентского» НДС в таможенную стоимость ввозимых товаров

Суд рассмотрел вопрос о включении в таможенную стоимость ввозимых комплектующих сумм роялти за право использования технологий в связи с производством готовой продукции в РФ, а также сумм НДС с роялти, уплаченных импортером.

20.10.2022

Развитие судебной практики по таможенным спорам: «агентский» НДС с роялти

Арбитражным судом города Москвы удовлетворены требования импортера по делу о признании незаконным решения таможенного органа о включении сумм НДС с роялти в таможенную стоимость ввозимых товаров.

21.12.2022

Развитие судебной практики по таможенным спорам: роялти и «агентский» НДС в таможенной стоимости

Арбитражным судом принято решение по делу о включении в таможенную стоимость ввозимых товаров сумм роялти за право использования товарных знаков и сумм НДС с роялти, уплаченных импортером в качестве налогового агента.

09.08.2022

Включать или не включать, вот в чем вопрос: роялти за производственное ноу-хау в таможенной стоимости ввозимых товаров

Арбитражным судом города Москвы удовлетворены требования импортера по делу о признании незаконным решения таможенного органа о включении сумм НДС с роялти в таможенную стоимость ввозимых товаров.

20.03.2023

Практика судебных решений 2023 по вопросу включения лицензионных платежей и дивидендов в таможенную стоимость ввозимых товаров. Новый круг рассмотрения дела ООО «Бершка СНГ»

В апреле 2023 года суд первой инстанции на новом круге рассмотрения спора по делу № А09−1751/2021 отказал импортеру в удовлетворении требований о признании недействительными решений таможни о включении лицензионных платежей и дивидендов в таможенную стоимость. Подробнее с основаниями отказа вы можете ознакомится в обзоре далее.

23.05.2023

Позиция Верховного Суда о различии правонарушений, связанных с недекларированием и недостоверным декларированием товаров

Судебная коллегия по экономическим спорам Верховного Суда РФ по результатам рассмотрения дела № А33−21 320/2021 признала, что заявление неверного классификационного кода части товаров при условии верного заявления их общего количества не является недекларированием товаров.

25.04.2023