Развитие судебной практики: включение роялти за использование ноу-хау в производстве и «агентского» НДС в таможенную стоимость ввозимых товаров

20.10.2022 г.

19 сентября 2022 года Девятый арбитражный апелляционный суд постановил оставить решение суда первой инстанции по делу № А40−82 219/2022 без изменений в части признания решений таможенного органа законными.

В рамках данного дела рассматривался вопрос о законности решений таможенного органа по включению в таможенную стоимость ввозимых комплектующих сумм роялти за право использования технологий и технической документации в связи с производством готовой продукции в России, а также сумм НДС с роялти, уплаченных импортером в качестве налогового агента.

Обстоятельства дела

Российским импортером (далее — «Компания») на территорию России в рамках внешнеторговых контрактов с взаимосвязанными поставщиками ввезены различные виды частей и компонентов (далее — «Комплектующие»), используемых для производства легковых автомобилей (далее — «Автомобили»).

Право на использование технологий и технической документации в производстве Автомобилей на территории России передано Компании в соответствии с лицензионным договором с иностранным лицензиаром, который также является поставщиком Комплектующих по внешнеторговому контракту.

Положения лицензионного договора предусматривают уплату роялти за технологии и техническую документацию в виде процента от чистой стоимости, добавленной Компанией к Комплектующим (далее — «Роялти»), то есть как разницу между чистой отпускной ценой Автомобилей и чистой отпускной ценой ввозимых Комплектующих.

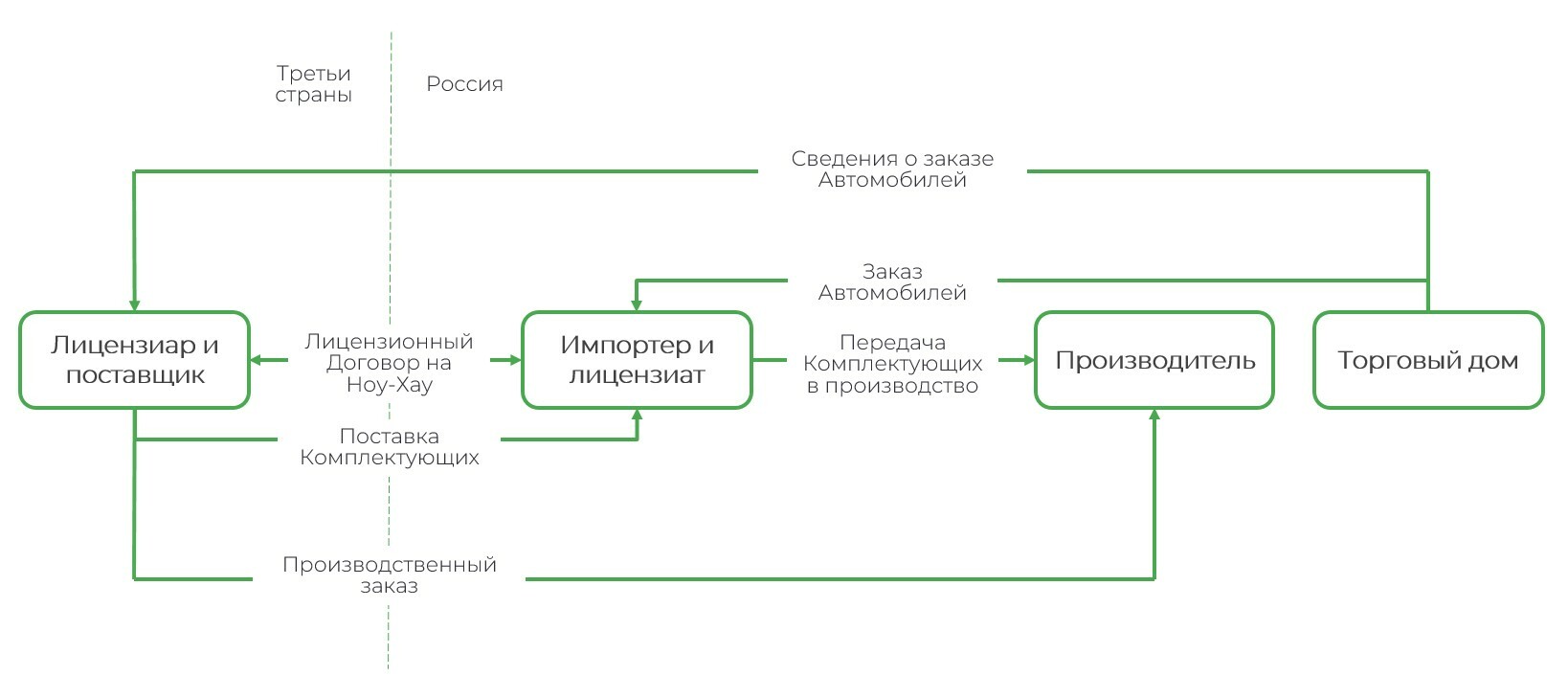

При этом, согласно материалам дела, заказ Комплектующих и производство Автомобилей в России осуществляет не сама Компания, а аффилированные компании группы. Краткое описание сделок Компании см. на схеме ниже.

Таможенным органом в отношении Компании проведена камеральная таможенная проверка, по результатам которой были сделаны выводы о необходимости включения в таможенную стоимость Комплектующих сумм Роялти, а также сумм НДС с Роялти, уплаченных Компанией в бюджет России в качестве налогового агента.

Позиция таможенного органа строится на двух ключевых моментах:

- Положения лицензионного соглашения и договора поставки Комплектующих содержат ряд взаимозависимых положений, указывающих на невозможность приобретения и ввоза Комплектующих без уплаты Роялти;

- Целью ввоза Комплектующих является их исключительное использование в производстве Автомобилей. Стоимость технологии определяет стоимость Комплектующих.

Компания, считая решения таможенного органа незаконными, обратилась в арбитражный суд.

Позиция суда

Апелляционный суд поддержал решение арбитражного суда первой инстанции и аргументировал свое решение следующим:

Включение лицензионных платежей в таможенную стоимость Комплектующих

Условие 1 (роялти относятся к ввозимым товарам) соблюдается ввиду следующего:

- Лицензионным соглашением установлены требования к приобретению и использованию Комплектующих в производстве Автомобилей;

- Лицензионный договор содержит положения, обязывающие Компанию заключить с лицензиаром договор поставки;

- Исключительной целью ввоза Комплектующих является их использование в производстве Автомобилей в соответствии с предоставленными по лицензионному соглашению технологиями и технической документацией.

Условие 2 (уплата роялти является условием продажи товаров) соблюдается ввиду следующего:

- Лицензионный договор содержит положения, предусматривающие расторжение договора поставки в случае неуплаты Компанией Роялти;

- Лицензиар, являясь одновременно и поставщиком Комплектующих, осуществляет контроль за ввозом и использованием Комплектующих;

- Комплектующие поставляются в количестве и комплектности, определяемой аффилированной компанией, которая одновременно является поставщиком и лицензиаром.

Методология включения лицензионных платежей в таможенную стоимость Комплектующих

Кроме того, судом дана оценка по вопросу методологии включения роялти в таможенную стоимость Комплектующих на основании пояснений таможенного органа:

- Компания на этапе проверки не предоставила сведения о распределении или отношении сумм Роялти в разрезе артикулов Комплектующих, используемых в производстве Автомобилей;

- Учетная политика Компании не предусматривает возможности соотнесения определенных Комплектующих по счетам на Роялти и (или) декларациям на товары к определенным Автомобилям;

- В проверяемый период для целей сборки Автомобилей Компанией использовались исключительно ввозимые Комплектующие;

- В этой связи, включению в таможенную стоимость ввозимых Комплектующих подлежит полная сумма Роялти.

Вместе с тем, исходя из материалов дела не представляется возможным определить позицию Компании по данному вопросу.

Включение сумм НДС с Роялти, уплаченных Компанией в бюджет России в качестве налогового агента

Судом не дана оценка правомерности включения в таможенную стоимость Комплектующих сумм НДС с Роялти, уплаченных Компанией в бюджет России в качестве налогового агента.

Текущие тенденции и перспективы

Данный кейс в очередной раз закрепляет складывающуюся негативную тенденцию для участников ВЭД по оспариванию решений таможенных органов о необходимости включения сумм роялти за право использования ноу-хау в производстве готовой продукции на территории России в таможенную стоимость ввозимого сырья и комплектующих.

При этом представляется интересным, что несмотря на подробный разбор структуры поставок товаров и осуществления производственных операций, судом не дана оценка тому факту, что импортер (лицензиат), являясь стороной лицензионного договора, при этом не является прямым заказчиком комплектующих и производителем готовой продукции.

Вместе с тем судом уделяется большее внимание формальному анализу положений договоров, чем фактическим обстоятельствам сделок, что указывает на важность доскональной проработки положений лицензионных и внешнеторговых договоров в части положений, которые могут повлиять на вопрос оценки соблюдения условий включения лицензионных платежей в таможенную стоимость ввозимых товаров.

Также данный кейс интересен подходом суда к вопросу включения «агентского» НДС, уплачиваемого импортером (лицензиатом) с сумм роялти, в таможенную стоимость ввозимых товаров.

Вопрос включения сумм «агентского» НДС в таможенную стоимость ввозимых товаров как части роялти остается открытым. Судебная практика по данному вопросу продолжает формироваться и пока сложно говорить о каком-либо однозначном подходе к данному вопросу.

В связи с этим мы рекомендуем компаниям превентивно и с должной осмотрительностью анализировать таможенные риски, связанные с необходимостью включения лицензионных платежей, а также налогов с них в таможенную стоимость ввозимых товаров.

Как Б1 может помочь?

- Оценка необходимости и рисков включения лицензионных и иных внутригрупповых платежей в таможенную стоимость ввозимых товаров, а также сумм налогов, уплачиваемых компанией в качестве налогового агента.

- Выработка рекомендаций в части изменения положений лицензионных и иных внутригрупповых договоров в целях минимизации негативных правовых последствий.

- Подготовка правовой позиции касательно отсутствия необходимости включения лицензионных и иных внутригрупповых платежей в таможенную стоимость товаров.

- Разработка методологии включения лицензионных и иных внутригрупповых платежей в структуру таможенной стоимости (включая проработку применения механизма отложенного определения таможенной стоимости).

- Оказание поддержки при включении лицензионных платежей в таможенную стоимость (включая подготовку КДТ).

- Полное или частичное сопровождение Компании в рамках таможенных проверок по вопросу включения лицензионных платежей в таможенную стоимость.

- Представление интересов Компании на досудебной и судебной стадиях обжалования решений таможенных органов.

АВТОРЫ

- Вильгельмина Шавшина, партнер Б1, группа услуг по таможенному регулированию и международной торговле

- Владислава Грицкова, младший менеджер Б1, группа услуг по таможенному регулированию и международной торговле

- Никита Федотов, старший консультант Б1, группа услуг по таможенному регулированию и международной торговле

АЛЕРТЫ ПО ТЕМЕ

Посмотреть все.jpg)

Россия ратифицировала Соглашение об избежании двойного налогообложения с ОАЭ

7 июля 2025 года Федеральный закон о ратификации Соглашения об избежании двойного налогообложения между Россией и ОАЭ был официально опубликован после подписания Президентом России Владимиром Путиным.

09.07.2025

.jpg)

Госдума приняла закон о ратификации Соглашения об избежании двойного налогообложения между Россией и ОАЭ в третьем чтении

24 июня Государственная Дума РФ приняла закон о ратификации Соглашения об избежании двойного налогообложения между Россией и ОАЭ («СОИДН») в третьем чтении. Дальнейшие шаги по ратификации СОИДН включают в себя одобрение Советом Федерации, подписание Президентом РФ и официальное опубликование.

25.06.2025

Налоговый мониторинг: изменения сервисов АИС Налог-3

2 июня 2025 года ФНС России опубликовала изменения в части существующих сервисов АИС «Налог-3», а также опубликовала ряд новых сервисов для целей налогового мониторинга, которые необходимо внедрить участникам налогового мониторинга до 02.06.2026.

10.06.2025

.jpg)

Новое Руководство ФНС ОАЭ по налогообложению Личных фондов (Family Foundations)

28 мая 2025 года Федеральная налоговая служба ОАЭ (FTA) опубликовала руководство по корпоративному налогообложению Личных фондов (Family Foundations). Документ предназначен для состоятельных лиц, семейных офисов, консультантов и специалистов по структурированию благосостояния.

06.06.2025

Обзор решения Арбитражного суда Приморского края от 13.05.2025 по делу № А51-11076/2024

13 мая 2025 АС Приморского края принял решение по делу № А51-11076/2024 об удовлетворении требований ООО «НОРДИК ТИТАН» о признании незаконными решений Находкинской таможни о включении «дивидендов» в таможенную стоимость, а также уведомлений Смоленской таможни о не уплаченных суммах таможенных платежей.

05.06.2025